طرح أرامكو السعودية: وجهة نظر

في عام 1980، افتتح عملاق التقنية الأميركي "Apple" مقره الإيرلندي. وفي عام 1991، أبرمت إيرلندا اتفاقية ضريبية مع شركة Apple تُعفى بموجبها الشركة من دفع بعض الضرائب.

قبل 3 أعوام، بدأت المفوضية الأوروبية تحقيقاً فيما إذا كانت الاتفاقية تخالف النظام الأوروبي الذي ينص على عدم أحقية الدول الأعضاء في منح مزايا ضريبية تؤثر على عدالة المنافسة بين الشركات. وفي العام الحالي، أصدرت المفوضية قرارا يلزم Apple بدفع 13 مليار يورو لإيرلندا مقابل ضرائب غير مدفوعة والفوائد المترتبة عليها. اعترضت الشركة وحكومة إيرلندا على الحكم، الذي ما زال في مرحلة الاستئناف.

وصفت صحيفة Financial Times القضية بـ"واحدة من أكبر الخلافات الضريبية والمواجهات السياسية بين أوروبا والولايات المتحدة"، مشيرة إلى أن الخلاف ليس بين أوروبا وشركة Apple. وزادت الصحيفة أن الخزانة الأميركية وصفت المفوضية بأنها تتصرف على أنها "سلطة ضريبية فوق الدول". كما دعا وزير الخزانة الأميركية رئيس المفوضية لـ "إعادة التفكير في التحقيق". بينما حثت لجنة في مجلس الشيوخ الأميركي، رئيس المفوضية الأوروبية على دراسة تبعات الضريبة المزدوجة على الشركات الأوروبية إذا ما ألزمت Apple بالدفع.

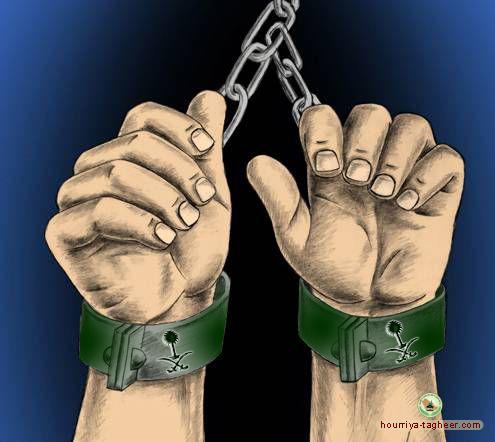

ماذا لو كانت هذه القضية ضد أرامكو؟ هل نمتلك الأدوات الأميركية للتأثير على مجريات القضية؟ هل لدى الدول الأخرى مصالح لدينا توازي مصالحنا في أرامكو؟ هل نجحنا في ثني قانون "جستا" بالرغم من إجحافه، والجهود الجبارة التي بذلتها آلتنا السياسية والإعلامية، وضخامة استثماراتنا في أميركا، ووقوف البيت الأبيض معنا؟ ماذا لو لم يقف معنا؟ إذ إنه ليس من الصعب اكتشاف المخالفات لشركة بحجم أرامكو حتى مع الحرص على الالتزام بتطبيق القوانين.

أيضا في عام 1995 اشترى مساهمون شركة Yukos (أكبر شركة نفط في روسيا آنذاك) وترأسها ميخائيل كودروفسكي. في عام 2003، وبعد مشادات علنية مع الرئيس بوتن، تم سجن ميخائيل بتهمة الغش. وبعدها بعام، قامت موسكو بتصفية شركة Yukos عبر مزاد علني "لعدم قدرتها على سداد فاتورة ضريبية" قدرها 27 مليار دولار. بعد المرافعات، وفي 2014 أمرت لجنة التحكيم الدولية حكومة روسيا بدفع 50 مليار دولار لمساهمي Yukos بناء على أن تصفية الشركة تمت لدوافع سياسية. وفي عام 2016، نقضت محكمة أخرى الحكم، وأكد المساهمون أنهم ماضون نحو الاستئناف. ولذلك، فإنه يجب علينا أن نتأكد من جاهزيتنا السياسية والقانونية للتعامل مع مساهم من نوع ميخائيل.

يقابل المخاطر، مكاسب معلنة لطرح أرامكو: زيادة الشفافية، رفع الكفاءة، تعميق سوق المال السعودي، وتوفير سيولة لاستثمارها بعيداً عن النفط. ولا شك، أنها أهداف استراتيجية لأرامكو والاقتصاد ككل. إلا أنه من المفيد مناقشتها.

إن طرح الشركة سيلزمها بمزيد من الشفافية، بقوة أنظمة الأسواق العالمية. ولا شك أنه سينعكس إيجابا على مستويات المساءلة وقيمة الشركة، إلا أنه يمكن للحكومة الضغط نحو زيادة الشفافية قبل الطرح. وإذا كان هناك ما يعيق تحقيق ذلك، فإنه قد يكون من المناسب العمل على تذليل هذه الصعوبات قبل إعطاء هذه المهمة لنظم الأسواق الأخرى.

أما ما يتعلق بهدف رفع الكفاءة، فإن هناك أدلة لارتباط الكفاءة بهيكل الملكية، إلا أنها مبنية على أسلوب تحليل الارتباط. أي أن النتائج إجمالية. ولذلك، فإن قول تلك الدراسات بارتفاع كفاءة الشركات المطروحة، لا يعني نفي إمكانية رفع كفاءة الشركة الحكومية. من جهة أخرى، فإن سيطرتنا على حصة 95% تنبئ بخمول المستثمرين الجدد. لذلك، أظن أنه يمكننا رفع الكفاءة بهيكل الملكية الحالي، أو حتى عبر فتح مجال المنافسة لشركة أخرى تولد من رحم أرامكو.

وفيما يتعلق بعمق السوق، فربما يُفهم السبب لو كان الطرح محصورا على السوق المحلي. إلا أنه لا يحتمل طرح حتى 1% من الشركة بحسب نتائج التقييم الأولية، والتي تعتمد على شكل العقد بين الدولة والشركة. لا شك في أهمية زيادة عمق السوق، إلا أنه قابل للتحقق عبر طرح بعض أنشطة أرامكو أو ما يقل عن 1% منها في السوق المحلي.

أما السبب الأخير، فهو توفير سيولة لاستثمارها بعيدا عن النفط. وبالرغم من أهميته، إلا أن الدولة تمتلك استثمارات سائلة كبيرة علاوة على الأصول غير المُسجلة، كما يمكن الحصول على السيولة من قطاعات أقل حساسية.

هناك مكاسب كبيرة إذا ما تحققت الأهداف المعلنة، إلا أنني أرى أنه ينبغي علينا العمل على تحقيقها لأبعد نقطة قابلة للتحقيق قبل الطرح. وعند تلك النقطة فقط، نتخذ قرار الطرح بناء على مقارنة المكاسب التي لا يمكن تحقيقها إلا بالطرح، مع المخاطر المترتبة عليه. كما أن الانتظار سيعطي الحكومة سوابق قضائية تستند عليها في المستقبل – إذا ما انتهت قضيتا Apple و Yukos، بالإضافة إلى الوقت الكافي لاختبار نجاح السياسة الاستثمارية الجديدة والطموحة.

إلا أنني أستدرك بالقول، إن رأيي في تأجيل الطرح مبني على الأسباب والمعلومات المتاحة للعموم، وأنه من الممكن أن تكون هناك أهداف ومكاسب غير معلنة. فإن أخطأ استدراكي، فإنني أميَلُ إلى عدم التعجل بطرح أرامكو.

ختاما، إن وجود مخاطر مرتبطة بقرار ما، لا يعني خطأ القرار، وذلك عندما تُدرس المخاطر بعناية ويتم أخذ الإجراءات الاحترازية حيالها- وهو ما يبدو أن الحكومة تعمل عليه بجد وعناية.

عائذ المبارك

_3.jpg)

.jpg)